DEU 2023

-

1 Présentation du groupe

Société anonyme au capital de 280.648.620 euros

Siège social : 19, rue de Vienne – TSA 50029 – 75801 Paris Cedex 08

444 346 795 RCS Paris

DOCUMENT D’ENREGISTREMENT UNIVERSEL

INCLUANT LE RAPPORT FINANCIER ANNUEL

2023

Le présent Document d’enregistrement universel a été déposé auprès de l’Autorité des marchés financiers le 16 avril 2024, en sa qualité d’autorité compétente au titre du règlement (UE) 2017/1129, sans approbation préalable conformément à l’article 9 dudit règlement.

Le document d’enregistrement universel peut être utilisé aux fins d'une offre au public de titres financiers ou de l’admission de titres financiers à la négociation sur un marché réglementé s'il est complété par une note d’opération et le cas échéant, un résumé et tous les amendements apportés au document d’enregistrement universel. L’ensemble alors formé est approuvé par l’AMF conformément au règlement (UE) 2017/1129.

En application de l'article 19 du règlement (UE) n° 2017/1129, les informations suivantes sont incluses par référence dans le présent Document d’enregistrement universel :

- •Le rapport de gestion, les comptes consolidés de l’exercice 2022 ainsi que le rapport d’audit correspondant figurant aux pages 19 à 22, 27 à 29, 32 à 33, 39, 288 à 291 et 316 à 319 du Document d'enregistrement universel déposé auprès de l’AMF en date du 6 avril 2023 sous le numéro D.23-0251 ; et

- •Le rapport de gestion, les comptes consolidés de l’exercice 2021 ainsi que le rapport d’audit correspondant figurant aux pages 20 à 24, 29 à 31, 34 à 35, 41, 332, 242 à 293 et 294 à 297 du Document d'enregistrement universel déposé auprès de l’AMF en date du 6 avril 2022 sous le numéro D.22-0248.

Des exemplaires du présent Document d’enregistrement universel sont disponibles sans frais auprès de : Nexity, 19, rue de Vienne – TSA 50029 – 75801 Paris Cedex 08, ainsi que sur les sites Internet de Nexity (www.nexity.group) et de l’Autorité des marchés financiers (www.amf-france.org).

Ce Document d’enregistrement universel est une reproduction de la version officielle du Document d’enregistrement universel incluant le rapport financier annuel 2023 qui a été établie au format ESEF (European Single Electronic Format) et est disponible sur le site internet de la Société : www.nexity.group

-

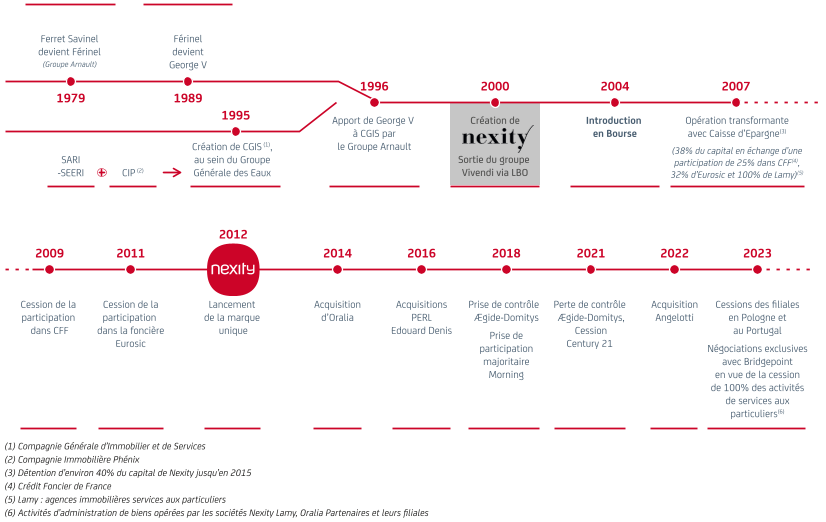

1.1Historique de Nexity

Créé en juin 2000, Nexity est le fruit de l’assemblage des activités immobilières historiques de la Compagnie Générale des Eaux (devenu Vivendi), et en particulier les métiers de la SEERI et de la SARI (aménageur du quartier de La Défense à Paris) et des activités immobilières historiques du groupe Arnault, promoteur de logements destinés aux classes moyennes.

La sortie du groupe Vivendi a été réalisée sous forme d’opération à effet de levier(1) par les dirigeants (Stéphane Richard, Jean-Louis Charon et Alain Dinin) appuyés d’investisseurs financiers dont LBO France et la Caisse Des Dépôts.

Nexity s’est ensuite introduit en bourse en octobre 2004 à l'initiative de ses dirigeants, convaincus que le temps court des opérations à effet de levier n’était plus compatible avec les métiers de promotion et d’aménagement urbain.

En juin 2007, Nexity s'est allié avec le groupe Caisse d’Épargne (devenu groupe BPCE), qui lui apporte les activités de services et d’administration de biens (Lamy) et des participations minoritaires dans des activités non stratégiques (21% du Crédit Foncier de France, 33% de la foncière Eurosic et 40% de Ciloger - société de gestion de SCPI). L’ambition de cette alliance consistait à développer une plateforme de services dédiée aux différents clients : particuliers, entreprises et collectivités.

À la suite de la crise financière de 2008, Nexity a arbitré les participations minoritaires mentionnées ci-dessus, et a renforcé ses implantations géographiques et ses parts de marché sur l’ensemble de ses métiers historiques. Le Groupe a également fait croître ses activités de services par croissance externe, avec notamment l'acquisition en 2014 d'Oralia (administration de biens), en 2016 de PERL (usufruit locatif social) et Edouard Denis (promotion résidentielle), en 2022 d'Angelotti (promoteur/aménageur résidentiel en Occitanie), ou encore en prenant des participations majoritaires (Morning en 2018 dans le coworking).

Pour faire face la crise immobilière inédite et durable en cours depuis plusieurs mois, Nexity a fait le choix stratégique de recentrer ses activités en France et a donc cédé ses filiales polonaises et portugaises, respectivement en juillet et septembre 2023 (les pays restants, Belgique, Italie et Allemagne, étant en gestion extinctive). Enfin, après avoir annoncé en juillet 2023 sa recherche de partenaires stratégiques et financiers sur ses activités de Gestion et de Distribution, Nexity est entré en décembre 2023 en négociations exclusives avec le fonds d’investissement Bridgepoint pour la cession de 100% de ses activités d’administration de biens(2)(voir chapitre 5, paragraphe 5.5.2 « Évolutions récentes » du présent Document d’enregistrement universel).

Depuis son introduction en bourse en 2004, Nexity a multiplié son chiffre d’affaires par 3 et doublé son résultat opérationnel.

-

1.2Nexity en 2023 : l’acteur de référence du marché de l’immobilier en France

1.2.1Un leader sur tous les segments de la chaîne immobilière

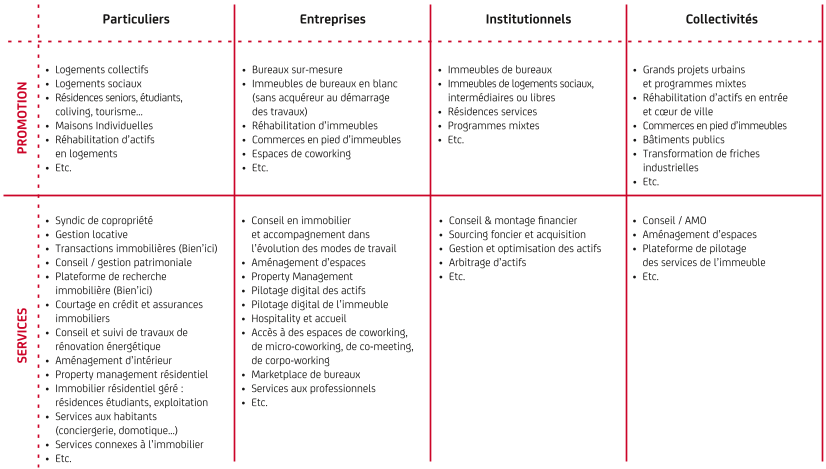

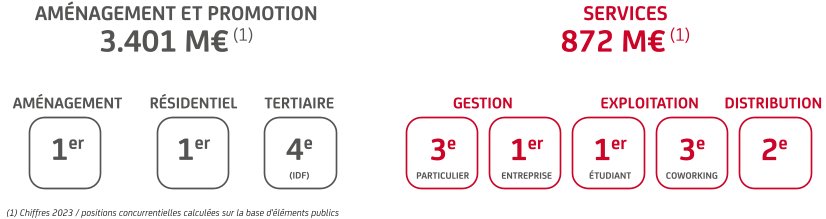

Nexity(3), premier Groupe immobilier en France, intervient à la fois sur les métiers de la promotion, de l’aménagement et des services, pour l’ensemble des clients, qu’ils soient particuliers, entreprises, institutionnels ou collectivités.

À travers ses compétences d’aménageur, de promoteur et d’exploitant, Nexity affirme sa raison d’être, « La vie ensemble », en créant des lieux qui créent des liens et en proposant à ses clients une palette d’offres immobilières inégalée sur le marché grâce à l’addition de services à ses métiers historiques :

Sur l’ensemble de ses activités, Nexity se positionne parmi les leaders où il opère tant en aménagement et promotion qu’en services.

Nexity place chacun de ses clients au cœur d’une relation d’écoute et de proximité, et les accompagne au fur et à mesure de l’évolution de leurs besoins et de leurs usages. Présent dans l’ensemble des métropoles, mais aussi dans la très grande majorité des villes moyennes, le Groupe s’appuie sur un puissant réseau physique d'environ 450 implantations et sur l'efficacité du digital pour porter toute son offre immobilière.

Pour mieux servir ses clients et affirmer son partenariat avec les collectivités territoriales, Nexity dispose de 200 agences historiques de syndic, de gérance et de transaction dans l’ancien, en cœur de ville, qui accueillent physiquement ses clients tout au long de l’année. La plupart d’entre elles, récemment transformées, permettent déjà aux clients d’avoir accès à toute l’offre, de logements neufs et anciens au sein d'un seul et même lieu.

Suite à l’entrée en négociations exclusives en décembre 2023 avec le fonds d’investissement Bridgepoint(4) en vue de la cession de 100% de ses activités d’administration de biens, le Groupe s’appuiera sur le partenariat stratégique adossé à cette cession pour continuer à proposer à ses clients l'ensemble de ses offres.

Une raison d’être opérante

En tant que premier groupe immobilier français intervenant sur les métiers de la promotion et des services immobiliers, Nexity est au cœur de la vie des gens, des entreprises et des territoires, et cette singularité lui confère une grande responsabilité :

- •Accompagner chacun dans la durée, dans tous ses projets de vie ;

- •Aider les entreprises à s’adapter aux mutations du monde du travail en créant des espaces qui donnent envie de se retrouver ; et

- •Accompagner les villes face aux enjeux économiques, sociaux et environnementaux, auxquels elles sont confrontées.

En se dotant d’une raison d’être en 2021, Nexity affirme collectivement cette responsabilité et donne un sens commun à son action par-delà la diversité de ses métiers. La raison d’être « la vie ensemble » est une nouvelle étape qui s’inscrit dans la continuité de son histoire. Elle est, depuis la création de Nexity, le moteur de ses actions au quotidien et tous les collaborateurs y sont profondément attachés.

Les piliers d’engagement de la raison d’être définis en 2021 sont déclinés en 5 programmes, qui s’inscrivent à court et moyen termes et correspondent à des engagements concrets dont la mise en œuvre ou l’atteinte effective est suivie à travers des indicateurs quantitatifs ou qualitatifs selon les cas :

- •Unir toutes les forces face au défi environnemental ;

- •Œuvrer pour une ville inclusive et solidaire ;

- •Façonner l’immobilier des nouveaux modes de vie et de travail ;

- •Mettre le client au cœur de l’immobilier ; et

- •Enrichir le collectif Nexity de toutes diversités.

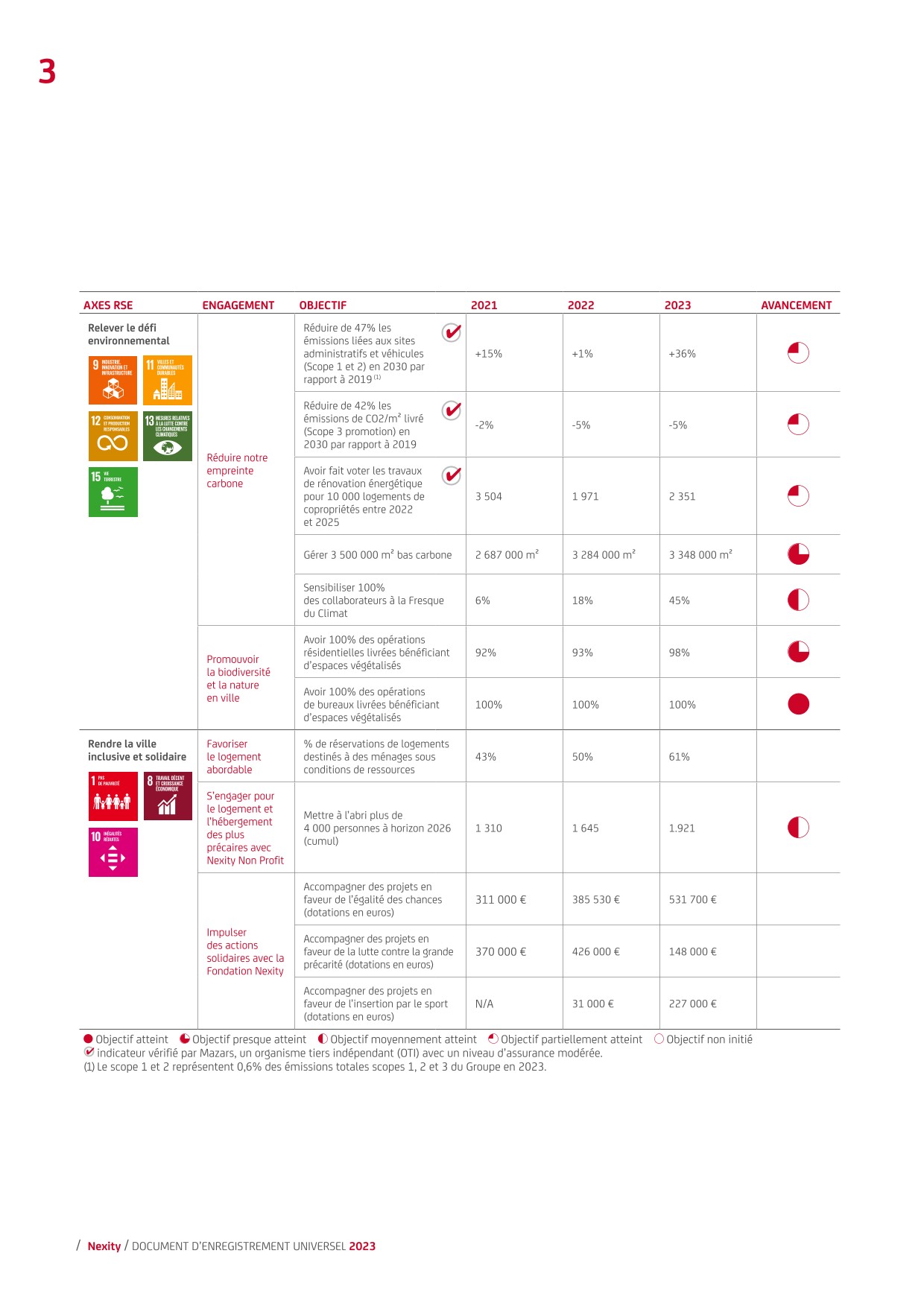

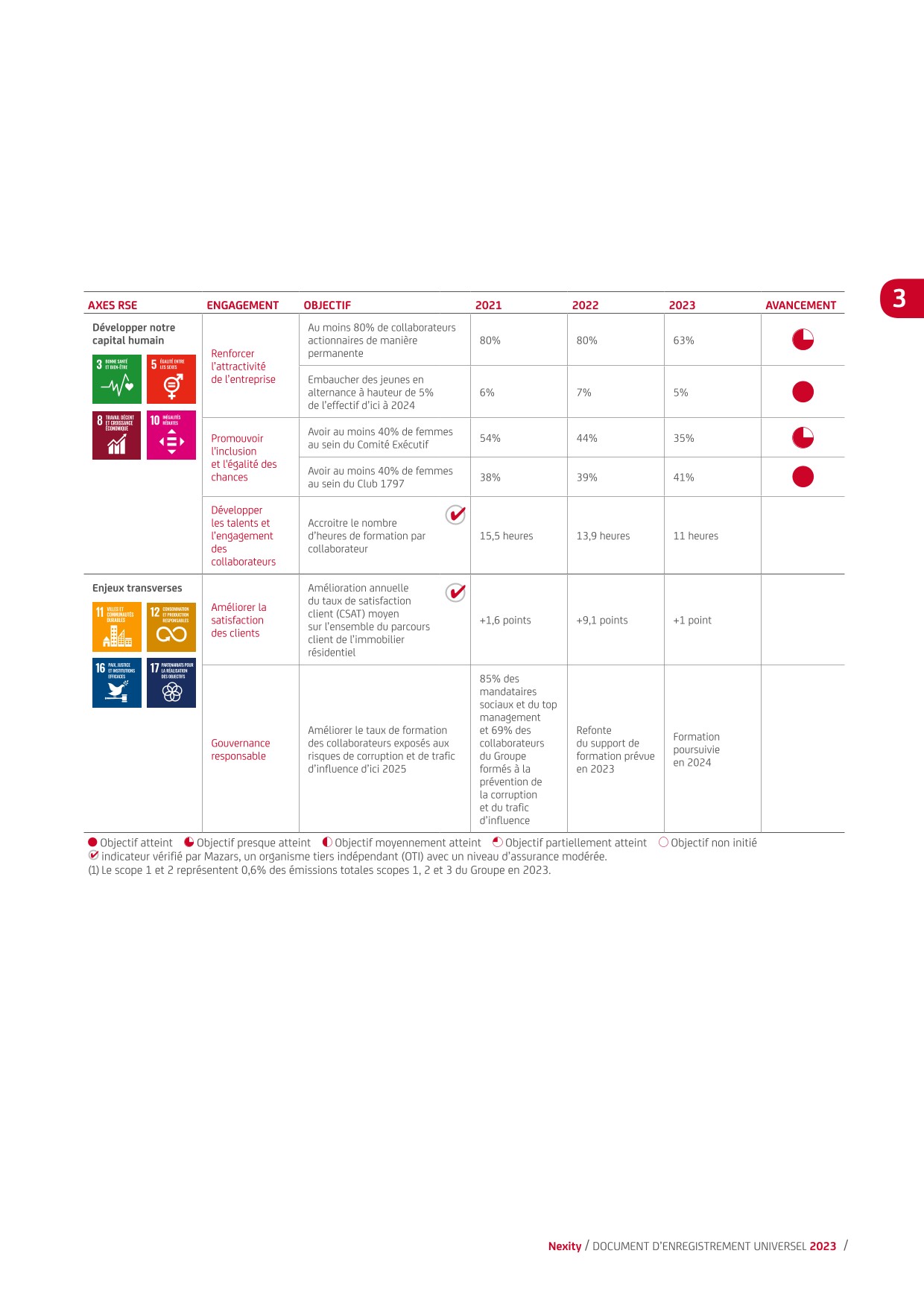

La plupart de ces objectifs s’inscrivent dans la stratégie RSE et ses indicateurs de performance, décrits au chapitre 3 « Déclaration de performance extra-financière » du présent Document d'enregistrement universel.

Un modèle de création de valeur pour les clients et pour le Groupe

Le modèle unique de Nexity, combinant la promotion et les services, crée une valeur forte pour ses clients. Quels que soient leurs besoins et problématiques immobilières, Nexity possède une offre en mesure d’y répondre de façon adaptée. Associé à une démarche forte d’amélioration continue de l’expérience et de la satisfaction client, ce modèle permet au Groupe d’être présent à chaque étape de la vie immobilière de ses clients.

Cela permet à la promotion de croître solidement parce qu’elle est accompagnée et enrichie par les services, qui eux-mêmes s’appuient sur la promotion pour se développer.

Parallèlement, ce modèle vertueux et résilient crée de la valeur à la fois pour le Groupe et ses clients :

- •Synergies impactant le chiffre d’affaires : ventes croisées et apport d’affaires entre métiers (ex : investisseur particulier dans le neuf ayant des besoins en gestion locative, entreprise souhaitant faire évoluer ses modes de travail et l’aménagement de ses espaces en bureaux opérés, investisseur institutionnel ayant pour objectif de développer une offre d’immobilier résidentiel opéré pour ses locataires et syndic pour l’ensemble des immeubles en copropriété livrés par la promotion), déploiement d’un challenge foncier et d’une application auprès de l’ensemble des collaborateurs du Groupe ;

- •Synergies de coûts, améliorant la productivité des métiers : mutualisations entre filiales (ex : partage de l’immobilier au sein d’une même région, sous-traitance intra-groupe…), économies d’échelle (ex : centralisation des achats, mise en place de contrats cadre et de tarifs négociés avec les partenaires…), mise en place d’une direction de la construction (centralisant la réflexion sur les procédés constructifs et l'industrialisation), optimisation des process et partage de compétences sur les métiers (mise en place d’un centre d’appels et de process de gestion de la satisfaction client sur l’ensemble du Groupe, développement de la mobilité entre métiers…) ; et

- •Proposition de solutions sur-mesure sur l’ensemble de la chaîne de valeur : développement de programmes mixtes, accompagnement sur de grands projets urbains, commercialisation d’offres packagées (ex : logement neuf et assurances, investissement locatif et mandat de gestion locative, immeuble de bureaux et property management, etc.), transformation de bureaux en logements, réhabilitation d’immeubles.

Après avoir annoncé le 21 décembre dernier être entré en négociations exclusives, et suite à la levée des conditions suspensives et à la consultation des Instances Représentatives du Personnel, qui ont émis un avis favorable à l’unanimité, Nexity a finalisé le 2 avril 2024, la cession de 100% de ses activités de services aux particuliers à Bridgepoint, acteur européen majeur de la gestion d’actifs alternatifs. Cette opération s’accompagne d’un partenariat stratégique d’une durée de 6 ans, renouvelable 4 ans, visant à pérenniser et amplifier les synergies existantes avec les activités de promotion de Nexity.

C’est aussi le moyen pour les activités d’administration de biens, qui comptent 3 100 salariés (syndic de copropriété, gestion locative, transaction dans l’immobilier ancien et courtage en assurances), de poursuivre et d’accélérer leur développement. Voir chapitre 5, paragraphe 5.5.2 « Évolutions récentes » du présent Document d’enregistrement universel.

Un modèle de flux faiblement capitalistique

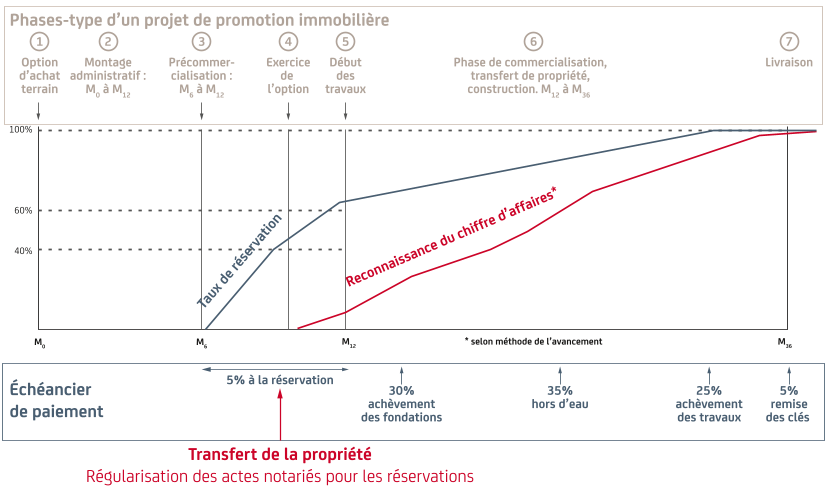

Une autre des caractéristiques du modèle de Nexity est de s’inscrire dans un modèle de flux (société de services, faiblement capitalistique) et non de stock (société foncière, ou de détention d’actifs, fortement capitalistique : modèle de certains pairs ou concurrents et prépondérant à l’étranger).

Le Groupe commercialise ses logements par des contrats de réservation et ses lots de terrains à bâtir par des promesses de vente, suivis par des contrats de vente définitifs notariés.

Les logements neufs sont commercialisés sous le régime de la Vente en l’État Futur d’Achèvement (VEFA), modèle original issu de la loi du 3 janvier 1967 et progressivement perfectionné qui se caractérise par un niveau de risque limité (par rapport à d’autres modèles) pour les promoteurs, les clients et les banques.

Pour le modèle de la régénération urbaine, plus intensif en capital, le terrain, l'actif ou la friche à reconvertir, doivent être portés jusqu'à l'atteinte du niveau de pré-commercialisation et l'obtention des autorisations administratives. Nexity a eu recours à de la landbank jusqu'à fin 2022. Plus aucun engagement n'étant pris depuis cette date, elle est en forte diminution à fin 2023 (-40% par rapport à fin 2022). A l'avenir, le portage foncier ne se fera qu'avec des partenaires opérationnels et financiers de manière déconsolidée et non risquée pour Nexity, à l'image des partenariats signés avec Carrefour et Mirabaud Asset Management, présentés au paragraphe 1.12 « Contrats importants » du présent chapitre.

-

1.3Environnement de marché

Nexity est positionné sur des marchés en constante évolution, influencés par des tendances démographiques, économiques, sociales, sociétales et environnementales. Dès 2020, ces dynamiques se sont vues renforcées par les impacts de la crise sanitaire, qui ont accéléré la transformation des usages immobiliers. Parallèlement, 2023 a vu se conjuguer à ces tendances lourdes un environnement de marché particulièrement perturbé par la vive remontée des taux d’intérêts des banques centrales en réaction à la lutte contre l’inflation.

Cette section présente les grandes tendances de marché auxquelles Nexity fait face. Leur bonne compréhension permet au Groupe de positionner ses métiers de manière à tirer parti de leur fort potentiel de croissance à moyen et long termes. Les environnements de marché spécifiques à chaque métier du Groupe sont présentés aux paragraphes 1.6.1.1, 1.7.1.1 et 1.8.1.1 « Environnement de marché » du présent chapitre.

1.3.1Des besoins de logements neufs et rénovés très importants

En raison de la croissance démographique, de la baisse tendancielle de la taille des ménages, des défis du mal logement et de l'impact de la loi Climat et Résilience, la France est confrontée à de forts besoins en logements neufs ou rénovés. Selon les prévisions de l'INSEE (Tableaux de l'économie française 2022), la population française devrait augmenter de 1,9 million d'habitants en 2044 par rapport à 2021, alors que la taille des ménages continue de se réduire, passant de 2,6 personnes en 1990 à 2,2 personnes en 2020(5). Elle devrait s’établir à 2,07 en 2030 et 1,99 en 2050 d’après les dernières analyses du SDES sur les projections des ménages qui estiment un accroissement de 215.000 ménages par an entre 2018 et 2030 puis de 86.000 par an entre 2030 et 2050 selon le scénario central.

Il est également important de prendre en compte les besoins de plus de 4,1 millions de ménages mal ou non logés en France(6).

Par ailleurs, la loi Climat et Résilience poussera vers la sortie progressive du marché locatif, privé et social, environ 2 millions de logements les plus énergivores (classés F et G) entre 2025 et 2028 ; puis environ 2,8 millions de logements locatifs classés E seront concernés à partir de 2034.

Ces différents facteurs entraînent une demande potentielle de nouveaux logements (neufs ou rénovés) importante d’ici 2030, estimée à environ 450.000 logements par an à minima selon le CNH, 518.000 selon l’USH(7), alors que le marché n’a construit que 374.000 logements par an en moyenne sur les 10 dernières années et 298.000 en 2023(8). Cette approche nationale est une approche indicative du delta entre production et besoins qui donne une idée de l’ampleur de l’effort à fournir. Mais cette appréciation ne se substitue pas à une approche locale, plus territorialisée et contextualisée, des besoins en logements.

-

1.4Stratégie et objectifs

À travers sa raison d’être « La vie ensemble », Nexity a pour objectif de créer des lieux qui créent des liens. En ajoutant à ses métiers historiques de promotion, des services attendus par ses clients (syndic, gestion, location, transaction, financements, assurances, property management, résidences étudiants ou encore coworking), Nexity est progressivement passé du modèle de promoteur traditionnel à celui d’un promoteur complété de services.

1.4.1Plan stratégique

Lors de sa journée investisseurs du 28 septembre 2022, le Groupe a présenté sa feuille de route stratégique Imagine 2026 avec pour ambition de devenir un opérateur global d’immobilier pour un nouveau cycle de croissance sur la période 2022-2026.

En captant toute la valeur du produit et des usages et en accompagnant chacun de ses clients de la façon la plus appropriée, tout au long de sa vie immobilière, Nexity souhaite être au cœur d’un écosystème ouvert lui permettant d’opérer, de distribuer et d’agréger une large gamme d’offres immobilières. En proposant à ses clients des solutions personnalisées, le Groupe joue un rôle essentiel et inégalé dans le développement de la ville durable et abordable.

- •>20% de part de marché en Immobilier résidentiel à horizon 2030 ;

- •>6 milliards d’euros de chiffre d’affaires en 2026 ; et

- •500 millions d’euros de résultat opérationnel courant en 2026.

Tout en maintenant une politique financière stricte : endettement du Groupe maîtrisé avec un levier <2,5x EBITDA(17) sur la durée du plan, et permettant de distribuer un dividende ≥2,50 € par action pour chaque exercice de la période 2022–2026.

En juillet 2023, à l’occasion de la publication de ses résultats semestriels, le Groupe a suspendu les objectifs financiers pré-cités, compte tenu de la dégradation prolongée de l’environnement économique (poursuite de la hausse des taux, diminution du nombre de prêts accordés par les banques, forte baisse des ventes aux particuliers, etc.), décrit au paragraphe 1.3 « environnement de marché » du présent chapitre.

Cependant, compte tenu des besoins structurels accrus en logements, la nécessité de développer la ville durable bas carbone ainsi que les nouveaux besoins d’usages, le Groupe est confiant sur la pertinence de son modèle et va poursuivre et accélérer l’exécution de sa feuille de route stratégique dont les axes présentés ci-après, sont entièrement validés par la crise.

Pour atteindre l’ambition fixée dans son plan stratégique, Nexity s’appuie sur deux mouvements de marché très puissants :

- •L’accélération de la ville durable, qui oblige à innover en permanence sur les offres comme sur les procédés constructifs, favorisant les acteurs ayant la taille et les moyens de ces investissements ; et

- •Le déplacement de la valeur du produit vers l’usage tant sur le logement que sur le tertiaire.

1.4.1.1Accélération de la ville durable

L’accélération de la ville durable est en grande partie liée à l’évolution de l’environnement législatif et réglementaire pour répondre à l’urgence climatique et touche aussi bien le flux que le stock, au travers des réglementations en vigueur (voir paragraphe 1.3 « Environnement de marché » du présent chapitre).

Pour répondre à la nécessité de travailler sur la ville existante (reconstruction de la ville sur la ville), la stratégie du Groupe est de capitaliser sur son effet taille et sa maîtrise industrielle en s’appuyant sur un continuum d’expertises en neuf et en rénové, renforçant son aptitude à industrialiser, pour maintenir ses marges et en disposant d’une capacité à sécuriser ses financements.

Nexity fait évoluer en permanence et au plus près de la demande des habitants toute la gamme de ses produits. Tous ses projets ont un ancrage territorial fort, conçus en partenariat avec les collectivités, avec deux impératifs indissociables : la sobriété (réhabiliter, réutiliser et construire neuf le plus frugalement possible) et l’anticipation des conséquences du changement climatique. Quelle que soit la clientèle concernée, les produits du Groupe seront durables, abordables et catalyseurs du « vivre-ensemble ».

Le Groupe est depuis plusieurs années engagé dans une démarche partenariale avec les collectivités sur l’ensemble des territoires qu’ils soient urbains, peri-urbains ou même ruraux. Dans une période où les collectivités sont confrontées à de fortes exigences de la part de leurs administrés (sociales, urbaines, environnementales), Nexity a accentué et diversifié ses capacités d’intervention afin de renforcer les relations avec :

- •Un partenariat dans le temps : sur l’ensemble du territoire national, avec près d’une trentaine de ZAC en tant que délégataire pour les collectivités, et une dizaine de grands projets urbains en cours de réalisation, Nexity est aujourd’hui un acteur solide et reconnu. Son expérience lui permet de s’inscrire dans une relation de temps long avec les collectivités ;

- •Un partenariat pour accompagner les mutations de ces territoires : Nexity a étoffé ses offres de services afin de mieux répondre à des problématiques particulières en confirmant une compétence aujourd’hui reconnue en matière de dépollution que le Groupe développe dans le cadre de la transformation des friches industrielles.

- De même en s’inscrivant dans le dispositif Cœur de Ville et Petites Villes de Demain (réhabilitation de centre-ville) ou dans les transformations des entrées de villes en partenariat avec certains acteurs de la grande distribution alimentaire (voir paragraphe 1.12 « Contrats importants » du présent chapitre).

- Enfin, via une nouvelle offre de services sur les métiers du conseil, en accompagnant les collectivités sur les questions de renaturation, de restructuration ou de développement de zones économiques ; et

- •Un partenariat pour donner du sens à la vie ensemble et à l’inclusion dans les territoires : syndic de copropriété et gérants d’immeubles, Nexity reste sur le territoire après la livraison de ses opérations. De plus, via ses plus de 200 agences dans les métropoles et les villes moyennes, le Groupe bénéficie d'un ancrage territorial fort.

- De même, à travers Nexity Non-Profit et la Fondation Nexity, le Groupe accompagne de nombreux projets associatifs ou d’insertion dans toutes les villes où il opère.

Dans ce mouvement d’accélération de la ville durable, la taille de Nexity est un atout essentiel pour prendre des parts de marché, notamment grâce à :

- •Sa politique de croissance multimarques et multiproduits : le Groupe est présent sur tout le territoire grâce à deux marques nationales (Nexity Immobilier Résidentiel et Groupe Edouard Denis), trois marques expertes en régénération urbaine (Apollonia, Patrimoine & Valorisation, et SEERI regroupées récemment au seing d’une même filiale dédiée à la régénération urbaine – Nexity Héritage - et deux marques territoriales (Primosud et Angelotti). Ces marques, à fort ancrage local, complémentaires en termes d’expertises, de produits et de localisations géographiques répondent à l’ensemble des segments de clientèle ; et

- •Sa force de distribution efficace et ciblée : la distribution des produits du Groupe est assurée par une force de commercialisation physique et digitale, pour les ventes au détail (vendeurs, agences en cœur de ville, partenaires sous mandat Nexity) et pour les ventes en bloc en proposant des expertises internes et des offres packagées pour les bailleurs sociaux et les investisseurs institutionnels, dont le Groupe est le 1er partenaire.

La position de leader dans ses métiers donne à Nexity les moyens de renforcer son leadership sur le marché en jouant un rôle essentiel et inégalé dans le marché de la ville durable et abordable.

1.4.1.2Déplacement de la valeur du produit vers l’usage

- •Une extension de l’offre locative pour les institutionnels et les particuliers ;

- •Une multiplication des formes d’accès à la propriété ; et

- •Faire du bureaux en mieux.

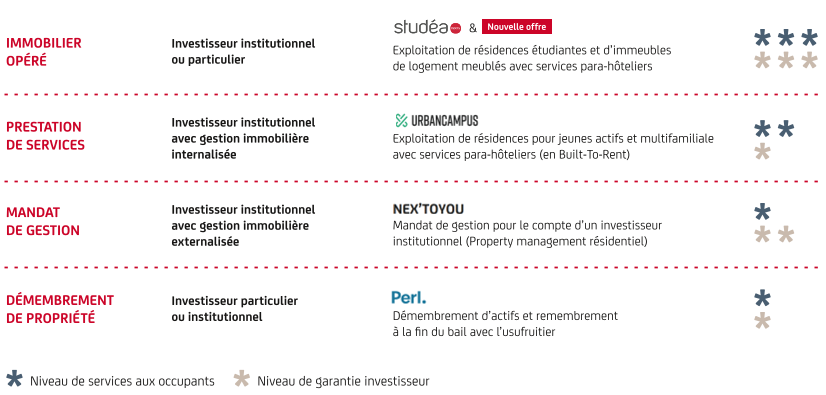

Une extension de l’offre locative pour les institutionnels et les particuliers

Nexity déploie une offre complète de modes de gestion vis-à-vis de ces clients et qui favorisera le soutien des institutionnels au marché du logement, et en aval l’existence d’un marché locatif dynamique bénéficiant au plus grand nombre.

Une multiplication des formes d’accès à la propriété

Avec l’ambition d’aider et d’accompagner ses clients vers l’épargne qui leur permettra demain de pouvoir investir à nouveau dans le projet immobilier qui leur correspond, Nexity a déployé en 2023 la 1ère plateforme de distribution d’épargne immobilière à la portée de tous les budgets et de tous les profils d’investisseurs.

100% digital, Pierre Papier Immo offre une gamme diversifiée de solutions d'épargne immobilière, allant des SCPI (Sociétés Civiles de Placement Immobilier) à l’assurance vie jusqu’au livret d’épargne.

Pour déployer cette offre, Nexity a sélectionné des produits performants et exemplaires en matière environnementale auprès de partenaires reconnus détaillés au paragraphe 1.9.1 « Client Institutionnel » du présent chapitre.

Faire du bureau en mieux

Nexity propose pour les entreprises des solutions s’insérant parfaitement dans les nouveaux schémas immobiliers des entreprises : des bâtiments à forte intensité d’usage (maximisant les interactions des collaborateurs) associant aménagements flexibles, offre servicielle et sobriété environnementale.

Dès 2018, le Groupe, qui avait anticipé les changements dans les modes de travail poussant les entreprises à repenser leurs besoins d’espaces, proposait des bureaux intégrant dès leur conception les contraintes de production bas carbone et de flexibilité d’usage.

L’évolution de l’environnement depuis a largement validé cette approche, et met Nexity en situation favorable pour saisir les opportunités liées à la transformation du secteur.

Nexity développe des programmes tertiaires innovants, bas carbone, en avance sur la réglementation environnementale, avec des solutions adaptées aux nouvelles attentes :

- •Optimisation de l’empreinte carbone des matériaux de construction ;

- •Proposition d’un bâtiment frugal « Essentiel » sans climatisation ni chauffage ;

- •Rénovation de bâtiments, amélioration des performances énergétiques et transformation du bâti. Nexity travaille également à une proposition de rénovation de bâtiment en mode « Essentiel » ; et

- •Mixité des usages, intégration de services, création de bâtiments flexibles et solutions sur mesure pour les utilisateurs.

Nexity a d’ores et déjà déployé de nombreuses offres pour répondre à la demande de ses clients, créant ainsi de nouveaux vecteurs de croissance. À titre d’exemple :

- •Morning en s’appuyant sur le succès de son activité de coworking développe à un rythme soutenu une offre de conception d’espace modulaire à la carte ; et

- •Hiptown accélère en région sur le corpoworking(18) répondant ainsi à l’appétit des investisseurs pour une offre d’hospitality capable d’améliorer l’attractivité de leurs actifs.

1.4.1.3L'engagement des collaborateurs

Nexity consolide et amplifie son engagement en faveur de ses collaborateurs en se concentrant sur deux axes clés :

- •Nexity entreprise apprenante : chaque salarié peut y développer ses talents et acquérir les compétences nécessaires pour s'adapter aux évolutions des métiers. Cette orientation se met en œuvre à travers les « Académies des métiers », les Centres de Formation d'Apprentis et la « Cité », un centre de développement des compétences humaines, comportementales et managériale ; et

- •Nexity entreprise de préférence : Nexity investit dans les équipements et les logiciels nécessaires, ainsi que dans l'environnement de travail avec l'installation de nouveaux sièges pour favoriser le travail collaboratif. L'entreprise est reconnue « Best Place to Work » par ses employés et se consacre à maintenir cette image en offrant une attention particulière à ses collaborateurs. Cette orientation en faveur des employés est un facteur clé de la réussite de Nexity en matière de satisfaction client.

L’ensemble de ces dispositifs est détaillé au chapitre 3 « Déclaration de performance extra-financière » du présent Document d’enregistrement universel.

1.4.1.4Une qualité de relation client au centre des attentions du Groupe

Nexity considère ses clients et ses collaborateurs comme ses plus précieux atouts. L'objectif de Nexity est de devenir l'acteur immobilier préféré des Français en créant une relation plus intense et durable avec chacun de ses clients, que ce soit dans ses agences ou sur ses sites web.

L'objectif à long terme de Nexity est la personnalisation maximale de l'expérience client grâce à une offre continue et à une recherche constante d'innovation. C'est dans ce but que Nexity accélère le développement de son modèle phygital et multicanal, notamment en refondant totalement ses Espaces Privés Clients.

-

1.5Performance 2023 du Groupe

L’information sectorielle présentée dans ce chapitre reflète le reporting opérationnel avec la présentation des co-entreprises en intégration proportionnelle. Les comptes consolidés selon les normes IFRS figurent au chapitre 5, paragraphe 5.4 « Eléments selon le reporting opérationnel » du présent Document d’enregistrement universel.

- •Réservations de logements neufs : -19% en volume dans un marché en baisse de -26% sur un an et de -41% sur 2 ans

- •Poursuite de la forte croissance de l’immobilier opéré avec un chiffre d’affaires en hausse de +25%

- •Chiffre d’affaires à 4,3 milliards d'euros ; Résultat opérationnel à 246 millions d'euros

- •Endettement net à 776 millions d'euros (en baisse de 43 M€ par rapport à 2022)

- •Liquidité solide : 882 millions d'euros de trésorerie et ligne de crédit non tirée à 630 millions d'euros

- •Pivot vers la régénération urbaine :

- •Premier deal de place avec Carrefour et création de la JV de portage : CA attendu à terminaison > 2 Mds€ sur 10 ans

- •Lancement de Nexity Héritage, et solution de portage foncier avec Mirabaud AM

- •Leviers de désendettement engagés :

- •Cession des activités à l’international (Pologne et Portugal)

- •Recherche de partenaires stratégiques et financiers sur les métiers de gestion et de distribution

- •Finalisation de la cession des activités d'administration de biens à Bridgepoint pour une valeur d’entreprise de 440 millions d'euros et concernant ~3.100 collaborateurs ; Poursuite de la recherche de partenariats stratégiques et financiers

- •Transformation accélérée du Groupe vers un modèle d’opérateur urbain :

- •Transformation en profondeur de l’organisation autour d’une offre territoriale multiproduits et en accélérant sur les activités d’exploitation

- •Ajustement des effectifs en cohérence avec les nouveaux paramètres de marché et les évolutions de périmètre

- •Dans ce contexte d’adaptation et de transformation, le Groupe a pris la décision d’engager dans les prochaines semaines le processus d’information-consultation des IRP préalable à la mise en œuvre d’un Plan de Sauvegarde de l’Emploi ; par conséquent, il est proposé de suspendre le dividende au titre de 2023(20)

- •Amélioration de la profitabilité dès 2025, et par voie de conséquence, un endettement net maximum de 500 millions d'euros à fin 2025

- •Une politique de dividende en cohérence avec le contexte et revue chaque année au regard du cash-flow libre généré

- •Prévisions pour l’année 2024 :

- •Un résultat opérationnel positif marquant un point bas financier, tenant compte des plus-values de cessions, des coûts d’ajustement de l’offre à la nouvelle donne de marché et des coûts liés à la réorganisation du Groupe permettant un rebond en 2025

- •Une dette financière nette sensiblement inférieure à celle de fin 2023

Activité commerciale

-

1.6Promotion Immobilier résidentiel

1.6.1Environnement de marché et concurrence

1.6.1.1Environnement de marché

Les évolutions démographiques génèrent un besoin structurel de logements neufs en France du fait de la croissance de la population, de la démultiplication du nombre de ménages (décohabitation) et des phénomènes migratoires, auxquelles s’ajoutent d’autres macro-tendances décrites au paragraphe 1.3 « Environnement de marché » du présent chapitre). Face à cette demande, l’effort de construction demeure insuffisant, et complexifie l’accès au logement.

Sur l’année 2023, 373.100 logements ont été autorisés, soit 115.900 de moins qu’en 2022 (-24%). Les mises en chantier de logements neufs passent sous la barre des 300.000 logements (-22% en un an à 287.100) et tombent à un point bas jamais enregistré depuis 20 ans.

Dans un contexte marqué en 2023 par une inflation toujours élevée et une forte hausse des taux d’intérêt, les ventes de logements neufs baissent fortement du fait du recul de la demande des acquéreurs particuliers.

Le marché du logement neuf(25) chute en 2023 (-26% en un an et -41% par rapport à 2021 à 94.828 réservations) dans un contexte marqué par la détérioration de la solvabilité des ménages (remontée des taux, inflation, etc). Sur un an, les réservations des investisseurs particuliers reculent de 51% surtout faute de rentabilité suffisante suite à la hausse des taux et les réservations des propriétaires occupants baissent de 28%. Les ventes en bloc sont restées dynamiques en 2023 (+11,5% à 33.038 lots) et représentent 35% des ventes du marché (contre 23% en 2022), principalement soutenues par les programmes de rachat de CDC et d’Action Logement.

1.6.1.2Concurrence

Sur le marché de la promotion de logements neufs, de nombreux acteurs interviennent au niveau national mais également régional. Les concurrents nationaux les plus importants qui interviennent sur le marché du logement neuf sont Altarea Cogedim, Bouygues Immobilier, Vinci Immobilier et Kaufman & Broad.

Le tableau suivant montre le nombre de réservations nettes de logements neufs et la part de marché des principaux acteurs de la promotion résidentielle.

Logement

2020

2021

2022

Nexity

21.077

20.101

18.015

Altarea Cogedim

11.929

11.521

10.017

Bouygues Immobilier

8.700

9.510

9.276

Vinci Immobilier

6.798

7.479

6.825

Kaufman & Broad

6.305

6.609

6.214

Icade Promotion

5.338

6.004

6.014

Bassac (ex-LNC)

3.165

6.433

5.625

Groupe Pichet

5.630

5.690

5.285

Procivis

5.559

5.798

4.125

Eiffage Immobilier

4.273

4.164

2.481

Source : Classement des promoteurs Innovapresse

nc = non communiqué

-

1.7Promotion Immobilier d’entreprise

1.7.1Environnement de marché et concurrence

1.7.1.1Environnement de marché

Une description des macro-tendances soutenant les marchés du Groupe est présentée au paragraphe 1.3 « Environnement de marché » du présent chapitre.

Le marché de l’investissement

L’activité sur le marché de l’investissement en immobilier d’entreprise clôture l’année 2023 avec un résultat en berne : seulement 12 milliards d’euros engagés en immobilier d’entreprise banalisé, soit une chute de l’activité de -56% en un an (-61% par rapport à la moyenne quinquennale). Un résultat qui atteste d’une activité lourdement affectée par les difficultés rencontrées dans la correction des prix ainsi que par la baisse du niveau de liquidités allouées à l’immobilier. Le 4ème trimestre a enregistré sa 2ème performance la plus faible depuis 20 ans avec seulement 2,7 milliards d'euros investis, soit une baisse de -77% par rapport à sa moyenne quinquennale.

Si le bureau a fait particulièrement l’objet de la prudence et de la sélectivité des investisseurs et pâtit du manque de grandes transactions à l’échelle de l’hexagone, il a néanmoins porté le marché de l’investissement en Île-de-France, en dépit d’une forte baisse annuelle : 4,6 milliards d'euros investis en 2023, soit -57% par rapport à 2022. Les engagements dans les principaux quartiers d’affaires ont été moins animés sur la 2ème partie de l’année (seulement 1,5 milliard d’euros investis en 2023 dans Paris QCA), au profit d’autres secteurs tels que Paris Sud qui arrive en tête avec un volume annuel de 1,7 milliard d’euros engagé, soit 26% des investissements franciliens. Par ailleurs, les volumes engagés en VEFA accusent une chute notable et s’élèvent à seulement 345 millions d'euros en 2023 (dont 38% en blanc).

Le marché des bureaux

Avec 1,93 million de mètres carrés commercialisés en 2023, la demande placée en Île-de-France enregistre une baisse annuelle de -17% et de -12% par rapport à sa moyenne décennale(27).

Par ailleurs, l'activité sur le marché du coworking est orientée à la baisse avec un niveau de commercialisations proche de celui de 2016 : près de 35.000 m² pris à bail par les opérateurs de coworking en 2023, soit un retrait de 58% par rapport à 2022(28).

En parallèle, l’offre immédiate de bureaux en Île-de-France continue de croître pour s’établir à 4,8 millions de mètres carrés au 31 décembre 2023, soit un taux de vacance estimé à 7,9% par CBRE. Des disparités géographiques restent toutefois à souligner, avec une vacance en légère progression mais qui demeure très contrainte à Paris et un stock qui se maintient à des niveaux élevés dans les secteurs périphériques, notamment dans les 1ères Couronnes Nord et Sud en lien avec les livraisons de programmes neufs et restructurés ainsi que les libérations de surfaces rénovées ou en état d’usage. La part des développements neufs/restructurés recule légèrement mais reste à un niveau élevé en comparaison avec les années précédentes. Les livraisons programmées à l’horizon 2025 s’élèvent à plus d’1 million de mètres carrés, dont plus de 700.000 mètres carrés qui alimenteront le marché en 2024 et plus de 250.000 mètres carrés en 2025.

Les loyers prime restent orientés à la hausse dans le quartier central des affaires parisiens avec des écarts qui tendent à se réduire entre les secteurs parisiens. Ils sont légèrement en hausse dans les secteurs périphériques où la qualité et l’accessibilité de l’offre sont des éléments différenciant tel qu’à Boulogne-Billancourt ou à Neuilly/ Levallois. Les mesures d’accompagnement demeurent en hausse, avec un niveau moyen de 26% en Île-de-France.

En 2023, les mises en chantier en immobilier de bureaux en Ile-de-France accusent une chute de 54% par rapport à 2022, reflet des conditions peu favorables des marchés financiers. Par ailleurs, les mises en chantier de Nexity en Île-de-France se sont élevées à près de 15.000 mètres carrés en 2023, soit une part de marché de 5%(29).

1.7.1.2Concurrence

Le modèle de Nexity intègre l’ensemble des expertises au service des entreprises, de la conception à l’exploitation.

Certains groupes combinent également promotion tertiaire et property management (à l’instar de BNP Real Estate, de Vinci Immobilier ou Crédit Agricole Immobilier). D’autres développent également des offres de coworking, ou de « bureau opéré » pour le compte d’utilisateurs (Bouygues ou Icade par exemple). De façon générale, plusieurs positionnements se distinguent, avec des offres intégrées/multiproduits, des stratégies plus ciblées sur la chaîne de valeur verticale ou encore des approches spécifiques visant les actifs prime ou bas carbone. Toutefois face à la crise immobilière, la plupart des acteurs revoient leur stratégie et font évoluer leur business modèles.

Les perspectives de développements en régions, la poursuite de l’intensification des activités de réhabilitation/transformation, les synergies entre la promotion et les services d’exploitation, la consolidation du nomadisme, la diversification des modes de travail et le renforcement du savoir-faire en matière de construction bois devraient consolider le positionnement concurrentiel de Nexity en matière d’immobilier d’entreprise.

-

1.8Services

En 2023, les activités de Services de Nexity ont servit aussi bien les clients Particuliers que les clients Entreprise et se décomposent en 3 modèles distincts :

- •La gestion : administration de biens pour les particuliers et property management pour les entreprises ;

- •L’exploitation : gestion de résidences étudiantes et d’espaces de coworking ;

- •La distribution : commercialisation de logements neufs en démembrement de copropriété ou par un réseau d’agences bancaires.

Après avoir annoncé le 21 décembre dernier être entré en négociations exclusives, et suite à la levée des conditions suspensives et à la consultation des Instances Représentatives du Personnel, qui ont émis un avis favorable à l’unanimité, Nexity a finalisé le 2 avril 2024, la cession de 100% de ses activités de services aux particuliers à Bridgepoint, acteur européen majeur de la gestion d’actifs alternatifs. Cette opération s’accompagne d’un partenariat stratégique d’une durée de 6 ans, renouvelable 4 ans, visant à pérenniser et amplifier les synergies existantes avec les activités de promotion de Nexity. C’est aussi le moyen pour les activités d’administration de biens, qui comptent 3.100 salariés (syndic de copropriété, gestion locative, transaction dans l’immobilier ancien et courtage en assurances), de poursuivre et d’accélérer leur développement. (Voir paragraphe 5.5.2 « Evolutions récentes » du présent Document d'enregistrement universel).

1.8.1Environnement de marché et concurrence

1.8.1.1Environnement de marché

Une description des macro-tendances soutenant les marchés du Groupe est présentée au paragraphe 1.3 « Environnement de marché » du présent chapitre.

Administration de biens pour les particuliers

Le secteur de l’administration de biens regroupe les métiers de la gérance locative pour le compte de propriétaires, la gestion de syndic de copropriété et également la transaction (location et ventes de biens).

Le marché des services immobiliers se caractérise par sa forte atomisation. Le secteur compte environ 6.000 cabinets d’administrations de biens (2022)(30) en baisse depuis 2013, du fait notamment de la concentration du marché autour de grands réseaux de franchises. En parallèle, le nombre de salariés est en constante augmentation (46.000 en 2022(31)). Un chiffre qui, compte tenu, du fort ralentissement des marchés immobiliers devraient sans doute évoluer. En effet, en 2023, face à la forte baisse du volume des ventes, 887 agences immobilières se sont déclarées en cessation de paiements ou en procédure de sauvegarde, proche du record de 2009(32).

Les 7 premiers réseaux totalisent en syndic et gérance locative près de 35% de parts de marché, marché dans lequel Nexity se positionne à la troisième place. Les acteurs locaux indépendants pèsent sur ces 2 marchés un peu plus de 60%.

Property Management pour les entreprises

Au socle traditionnel des property managers, constitué de la gestion locative, technique et comptable, s’adjoignent de nombreuses missions complémentaires : conseil fiscal, audit et préconisations énergétiques, solutions de gestion technique, assistance travaux, sélection des fournisseurs, plateformes de services aux occupants, etc. Sous l’effet de pressions tarifaires, d’un tassement de la demande et de la fin du modèle de rente avec l’érosion des taux d’intérêt, le secteur a fait face à des remises en question ces dernières années. Le changement de paradigme induit par les attentes plus qualitatives des occupants offre désormais des perspectives aux property managers, capables de répondre aux enjeux du smart & green building et d’articuler énergie, consommation, confort et sécurité grâce à une gestion efficiente de la data notamment. Ainsi, différents outils participent à l’élargissement croissant de l’offre de services, impliquant notamment gestion technique des bâtiments (GTB), tableaux de bord et data room au service de la performance, ou encore objets connectés et prestations dédiées aux occupants. Ces changements structurels, modifient le paysage en déverrouillant le potentiel de croissance jusqu’alors très limité du marché. Depuis le début de la crise sanitaire, le property management a joué un rôle stratégique en apportant davantage de flexibilité et de sécurité dans les espaces de travail en proposant notamment de nouveaux outils digitaux pour répondre aux attentes des clients utilisateurs.

Résidences étudiants

Le marché des résidences étudiants est très dynamique, avec notamment un taux de remplissage supérieur à 90%, malgré, cette année, la baisse du nombre d’étudiants inscrits dans le supérieur (-1,1%)(33). La dynamique de décohabitation est toujours forte (départ du domicile familial), et la tension locative sur les studios/T1 s’est encore renforcée dans la plupart des villes étudiantes entre 2021 et 2023 (l’offre de studios diminue de 10% par an depuis 2021)(34). Enfin, on observe toujours une croissance continue des étudiants étrangers en mobilité internationale dans l’enseignement supérieur (+2,6% pour l’année 22/23)(35).

- •La poursuite du développement immobilier : entre 2019 et 2023, le parc s’accroit en moyenne de 50 résidences tous les ans, correspondant à un taux de croissance annuel moyen de 4,8%(36). Hormis en PACA et en Bourgogne Franche-Comté, toutes les autres régions métropolitaines ont enregistré des hausses de leur nombre de résidences ;

- •La clientèle internationale : elle constitue une demande directe, due à une décohabitation familiale obligatoire et à ses besoins spécifiques en termes d’accès au logement ;

- •La popularité des résidences étudiants auprès des investisseurs est forte. Plus de 90% de ces derniers souhaitent privilégier ce type d’actif au cours des cinq prochaines années(37) ; et

- •La diversification des produits étudiants, des résidences et des concepts hybrides attirant une clientèle toujours plus variée, s’ouvrant sur le coliving.

- •Évolution des attentes et besoins des étudiants vis-à-vis de leur logement en termes d’expérience client : besoins en flexibilité, praticité, sécurité, services ;

- •Besoin de convivialité avec les autres résidents ; et

- •Recherche d’une offre clé en main et d’une plus grande centralité concernant la résidence (plus proche du centre-ville, ou à proximité des transports pour une meilleure accessibilité par exemple au campus).

Espaces de coworking

En 2023, le marché du coworking a continué son développement avec une croissance d’un peu plus de 10% du nombre d’espaces(38).

La montée en gamme des centres de coworking se confirme avec moins de places en open space partagés et une offre qui tend à se rapprocher davantage de l’hôtellerie pour entreprises avec une certaine hausse des prix. On observe également un mouvement de concentration du marché avec le regroupement ou la fusion d’acteurs.

Le modèle traditionnel de l’immobilier de bureaux et l’organisation du travail ont pris depuis plusieurs années un virage qui semble profond, porté par le décloisonnement des espaces, la flexibilité et le développement du télétravail, dans un environnement de plus en plus digital et connecté. De plus, le bien-être au travail constitue une préoccupation majeure pour de nombreuses entreprises, accompagné d’une aspiration des salariés à un meilleur équilibre vie privée/vie professionnelle. Face à ce constat, les entreprises ont adapté leurs espaces de travail et proposent davantage de services digitaux. La localisation est également un point majeur avec la recherche de davantage de centralité.

Ainsi, le bureau présente des aménagements flexibles capables d’associer optimisation de l’espace, hausse du collaboratif et « agilité » tout en maintenant la sécurité sanitaire. Flex-office, espaces partagés modulables et lieux de concentration, zones de coworking, intégration du ludique et conception d’espaces dédiés aux services ont ponctué les réalisations les plus innovantes ces dernières années.

Le développement de package de services aux occupants et des conciergeries d’entreprises suscitent les appétits. Acteurs digitaux, indépendants spécialisés (à l’instar de To Do Today ou Sodexo), acteurs au positionnement très haut de gamme, groupes de facility management comme Vinci Facilities, les stratégies se croisent et le paysage se structure. Globalement, en matière de services aux occupants, les forces en présence sont multiples, et l’hybridation croissante des différents secteurs (bureaux, hôtellerie, retail) change le panorama concurrentiel et génère des stratégies de rapprochements et de partenariats.

Ainsi, face à cette demande croissante de flexibilité et de services sur mesure, certains acteurs se sont positionnés sur le bureau opéré. Des offres en prestations de services, tout compris et assorties d’engagements flexibles.

Activités de distribution

Le marché de la distribution, et notamment celui de l’investissement en immobilier locatif, est composé de nombreux intervenants, promoteurs, plateformes de relation entre promoteurs ou filiales de groupes bancaires ou encore de sociétés de conseillers en gestion de patrimoine.

Aujourd’hui face à la hausse des taux de crédit, à la difficulté d’obtention d’un prêt immobilier et à un certain attentisme des investisseurs particuliers, le volume des transactions des produits d’investissement immobilier a connu un vrai ralentissement, fragilisant notamment les start-up positionnées sur l’immobilier d’investissement clés en main. A noter, le développement de l’investissement en immobilier fractionné, des produits financiers variés au coût d’entrée très bas et promettant des rendements assez élevés attirant une cible beaucoup plus large d’investisseurs.

1.8.1.2Concurrence

Administration de biens

Le secteur de l’administration de biens a fortement évolué ces dernières années, entre forte digitalisation, développement de nouveaux métiers connexes aux activités principales mais également la multiplication d’opérations d’acquisition ou de fusion. Les 5 premiers acteurs du secteur sont : Foncia (groupe Emeria), Citya Immobilier (groupe Arche), Nexity, Immo de France et Square Habitat.

Les différentes marques du secteur cherchent par ailleurs à se différencier, à développer des activités connexes (conseil patrimonial, asset management, courtage en assurance, rénovation énergétique, diagnostic immobilier etc.) et à devenir des intermédiaires de services à l’instar de Foncia ou Citya. Foncia s’est par ailleurs positionnée sur une stratégie d’expansion internationale.

Les 5 premiers réseaux d’agences immobilières en France (ORPI, Century 21 France, Laforêt immobilier, Stéphane Plaza et Guy Hoquet l’Immobilier) représentent plus de 4.000 agences(39).

Les nombreuses start-up arrivées sur ces métiers il y a quelques années sont aujourd’hui très fragilisées par le net ralentissement du marché immobilier, à l’instar des Matera, Bellman, ou encore Les Agences de Papa.

Le développement du marché de la rénovation énergétique, tant au niveau des biens immobiliers (transaction et gestion) que des immeubles (syndic), est une tendance phare en 2023, compte tenu de la pression réglementaire. Certains administrateurs de biens leaders ont noué des partenariats avec des sociétés spécialisées dans la rénovation énergétique (prestataires en travaux de rénovation, financement des travaux…) et ont imaginé des offres et des solutions.

Property Management pour les entreprises

Ce secteur compte une quinzaine d’opérateurs en France dont la surface en gestion est supérieure à 2 millions de m². Nexity est leader du secteur en France avec 20 millions de m² gérés. Seuls 3 acteurs dépassent les 10 millions de m², BNP Paribas Real Estate avec 17,5 millions de m² et Esset PM (Foncia) avec 14 millions de m² sous gestion(40). À l’inverse de l’immobilier résidentiel, le nombre de prestataires capables de répondre aux demandes des grands investisseurs en termes de gestion et de reporting est restreint. La hausse de la taille des parcs en gestion par les opérateurs leaders (Nexity, BNP Real Estate PM, Adyal, Septime, Telmma, CBRE PM, Foncia notamment) érige en outre des barrières pour de nouveaux entrants potentiels.

Résidences étudiants

Le Groupe est leader sur le secteur privé de gestion des résidences étudiants en France avec plus de 10% de part de marché (en nb de résidences), devant les groupes Réside Études (les Estudines), les marques du groupe Action Logement, les associations Fac Habitat et ARPEJ, les résidences du groupe Sergic (Twenty Campus), celles du groupe UXCO et ses résidences éponymes puis celles du groupe Valority (Les Belles Années)(41).

Le parc de résidences étudiants ne cesse de croitre afin de combler le retard de la France en matière de logements étudiants. Il augmente à un rythme annuel moyen d’environ 50 résidences. Les lancements proviennent de résidences neuves, mais aussi de plus en plus d’anciens bureaux transformés, voire de bâtiments commerciaux.

On note le fort développement des espaces de coliving, lieu hybride de logements meublés avec services et espaces de partage, destiné à une cible de jeunes actifs, personnes en transition, travailleurs nomades ou créateurs de start-up.

Il est difficile aujourd’hui de recenser le nombre de résidences de coliving car on constate une montée en gamme des services et espaces proposés par les plus récentes résidences étudiants, notamment chez les marques leaders. Des résidences qui proposent un niveau de services assez proche des espaces dits de coliving.

Ainsi, les initiatives fleurissent de produits hybrides destinés à la fois à une clientèle étudiante mais pouvant attirer touristes d’affaires, voyageurs, séniors actifs en fonction de leur localisation et du concept proposé (Ex : le Hub de Privolodges).

On retrouve également de plus en plus du côté des hôteliers des résidences hôtelières hybrides ciblant les jeunes actifs qu’ils indiquent être des espaces de coliving avec une plus grande flexibilité des durées de séjour (Ex : Cowool de HPC Capital).

Espaces de coworking

En 2023, l’offre de bureaux flexibles continue de croître. Le parc des grands acteurs du coworking en France dépasse maintenant le million de mètres carrés et atteint 1.082.398 m², répartis sur 3.591 espaces identifiés. Près de 105.000 m² supplémentaires ont été ouverts en 2023(42).

Le bureau opéré continue son ascension aux côtés du coworking. Avec 290.000 m² recensés, ce produit spécifique enregistre une croissance de 46% en un an. Paris compte à elle seule 593 bureaux opérés répartis sur 403 adresses(43).

Parmi les opérateurs d’espaces de coworking, quatre acteurs se partagent plus de 50% des m² existants. Le groupe IWG (avec ses marques Regus, Spaces et Signature) possède 133 sites en France pour une surface totale de plus de 205.000 mètres carrés, WeWork gère 17 espaces en Île-de-France totalisant plus de 130.000 m², Nexity avec la marque Morning gère 43 espaces en Île-de-France totalisant plus de 105.000 m² et Buro Club qui gère 123 espaces pour un total de 90.000 m²(44).

Activités de Distribution

Les intervenants du marché du démembrement de propriété sont des commercialisateurs purs (I Plus – groupe Consultim, Fidex…) ou certains promoteurs qui commercialisent une partie de leur production en démembrement. Nexity avec sa filiale PERL est leader du marché de l’investissement en nue-propriété. PERL a développé depuis 20 ans plus de 360 programmes immobiliers dans environ 170 communes et a noué des partenariats avec plus de 90 bailleurs institutionnels. En 2023, PERL a commercialisé un total de près de 230 programmes en France.

Le marché des réseaux de commercialisation notamment sur le secteur de l’investissement locatif s’est fortement développé ces dernières années, un marché très concurrentiel où les acteurs se sont mués en conseillers en gestion de patrimoine et continuent d’enrichir leurs offres de services (Ex : filiale de réseaux bancaires : BNP, Crédit Mutuel, Société Générale et acteurs privés : PureInvest, Equance, Cerenicimo…).

La génération d’acteurs digitaux positionnés sur l’investissement clé en main en LMNP (Mastéos, Immocitiz) après s’être fortement développée ces dernières années subit depuis le ralentissement du marché immobilier un revers important.

Plus récemment, on note le foisonnement d’acteurs dédiés à l’investissement en immobilier fractionné avec des solutions et des offres diverses, les montants d’investissement commencent à quelques centaines d’euros avec des opérations affichant des rentabilités supérieures à 6% (Ex : Bricks, Tantiem, Homunity, Streal…).

-

1.9Clients transverses

1.9.1Client Institutionnel

Dans la perspective de servir au mieux les intérêts de ses clients investisseurs institutionnels privés, Nexity imagine des produits adaptés à leurs attentes et leur propose des solutions partenariales sur mesure :

- •Vente en bloc de produits répondant aux critères d’investissement des clients institutionnels : le Groupe propose des actifs répondant à la fois à des critères de localisation, partout en France, dans des secteurs prime ou en devenir, et aux exigences de haute qualité environnementale, sur l’ensemble des segments de l’immobilier résidentiel, logements collectifs, résidences seniors, étudiants, coliving… – ou d’entreprise ;

- •Mise en place de partenariats permettant de développer les activités respectives de Nexity et de ses clients investisseurs : à cet effet, le Groupe prend des participations dans des joint venture avec pour objectif de générer des opportunités pour l’ensemble de ses filiales. À cet effet, le Groupe a conclu sur 2023, un partenariat avec le Groupe Carrefour via la création d’un véhicule de portage foncier qui vise la revalorisation de 76 sites Carrefour. Cet accord sur le long terme permettra à Carrefour et Nexity de développer des programmes mixtes à haute performance environnementale, accueillant des logements, des résidences de services, des commerces, des bureaux ou des hôtels ;

- •Mise en place de solutions de portages fonciers avec des acteurs investisseurs institutionnels dédiés : elles permettent au Groupe de diversifier ses sources de financement tout en poursuivant son plan de développement dans une stratégie de landbank maîtrisée et une prise de risque limitée ;

- •Accompagnement dans la gestion de parc immobilier : gestion courante des immeubles, amélioration du rendement des actifs, accompagnement de la relation bailleur/preneur, réduction de la vacance, réduction des charges, amélioration du recouvrement, réduction des budgets de travaux et des délais d’exécution, optimisation des valeurs locatives ; et

- •Maintien de la performance énergétique des portefeuilles immobiliers : en réponse aux nouvelles obligations de réductions des consommations d’énergie finale des bâtiments, Nexity met à disposition de ses clients toutes les expertises de la plateforme de services ainsi que celle de ses partenaires en matière de collecte des données énergétiques.

Nexity poursuit également son implication dans le logement social et dans le logement inclusif, en lien avec les bailleurs sociaux et les investisseurs publics et privés, pour développer le parc de logements accessibles (sociaux, intermédiaires ou libres) et pour faciliter les parcours résidentiels pour tous (des résidences gérées spécialisées dans l’accueil de publics fragiles jusqu’à l’accession progressive à la propriété).

Avec l’ambition d’aider et d’accompagner ses clients vers l’épargne qui leur permettra demain de pouvoir investir à nouveau dans le projet immobilier qui leur correspond, Nexity a déployé en 2023 la 1ère plateforme de distribution d’épargne immobilière à la portée de tous les budgets et de tous les profils d’investisseurs. 100% digital, Pierre Papier Immo offre une gamme diversifiée de solutions d'épargne immobilière, allant des SCPI (Sociétés Civiles de Placement Immobilier) à l’assurance vie jusqu’au livret d’épargne. Pour déployer cette offre, Nexity a sélectionné des produits performants et exemplaires en matière environnementale auprès de partenaires reconnus :

- •Nexity Life - L’Assurance Vie by Nexity, est le premier contrat co-conçu par Nexity et Suravenir (spécialiste de l'assurance-vie, retraite et prévoyance du Crédit Mutuel Arkéa). Unique en son genre, ce contrat est souple et personnalisé selon votre profil investisseur. Il propose, dès 100 euros de versement, deux fonds en euros et douze en unités de compte à sous-jacent majoritairement immobilier ;

- •Le Livret d’épargne Nexity co-conçu avec le CFCAL (groupe Crédit Mutuel Arkéa) : permettra de faire fructifier son épargne sans prendre de risque : taux boosté, fonds garantis, accessible dès 100€ et déplafonné. Un livret fait pour épargner sereinement et profiter d’une prime à l’achat dans le cadre d’une prochaine acquisition d’un bien neuf, pouvant aller jusqu’à 20.000€ ; et

- •Les SCPI classiques ou défiscalisées : des SCPI sélectionnées par Nexity, pour bénéficier des avantages de l'investissement locatif classique sans ses contraintes. Les sociétés de gestion s'occupent de tout : recherche, qualification, gestion et revente. Nexity a choisi les produits les plus attractifs en rendement, en diversification, et en défiscalisation pour compléter ses gammes d’investissements dans la pierre.

-

1.10Investissements, innovation et propriété intellectuelle

1.10.1Investissements

Outre le financement des achats propres aux cycles d’exploitation de ses activités de promotion (Immobilier résidentiel et Immobilier d’entreprise) et de régénération urbaine (Villes & Projets), qui consistent essentiellement en des éléments constitutifs de stocks et de travaux en cours (terrains, travaux d’aménagement et de construction…) en vue de leur vente, différents types d’investissements sont réalisés par le Groupe :

- •Les investissements d’exploitation courante de ses activités (agencements, informatique, mobilier, entretien et rénovation des résidences gérées, aménagement des espaces de coworking, …) ;

- •Les investissements de croissance externe visant à développer ses activités par le biais d’acquisition de sociétés, de prises de participations, de fonds de commerce ou d’apports ; et

- •Les investissements de nature plus financière par le biais de prises de participations minoritaires (notamment activité d’investissements).

Pour de plus amples détails sur les achats propres aux cycles d’exploitation de ses activités de promotion immobilière et de régénération urbaine (dont les acquisitions foncières), ainsi que sur les prises de participations minoritaires réalisées par les activités d’investissements, se reporter aux paragraphes 1.6.2 et 1.7.2 « Description des activités » et 1.9 « Clients transverses » du présent chapitre.

Les investissements d’exploitation courante ont représenté 56 millions d’euros nets en 2023 pour l’ensemble du Groupe (68 millions d’euros en 2022 et 54 millions d’euros en 2021), dont 15 millions d’euros pour l’aménagement d’espaces de coworking, 5 millions d'euros pour la rénovation de résidences étudiants, le solde correspondant aux investissements informatiques (25 millions d’euros) et aux autres investissements des filiales.

En 2021, le Groupe n’a procédé à aucune acquisition significative, mais a cédé le réseau de franchises immobilières Century 21 et 45% du groupe Ægide-Domitys.

En octobre 2022, Nexity a pris le contrôle (55% du capital) du Groupe Angelotti, leader régional de l’aménagement et de la promotion immobilière en Occitanie. Le prix d’acquisition s’élève à 75,6 millions d’euros. Nexity a par ailleurs acquis au cours de l’année des cabinets et des portefeuilles de mandats d'administration de biens, pour un prix d’achat de 7 millions d’euros.

En 2023, le Groupe a acquis des cabinets et des portefeuilles de mandats d'administration de biens, pour un prix d’achat de 8,4 millions d’euros. Par ailleurs, Nexity est entré en négociations exclusives au mois de décembre 2023 en vue de la cession de ses activités de services aux particuliers à Bridgepoint pour une valeur d’entreprise de 440 millions d'euros. Le closing de l’opération est intervenu le 2 avril 2024. Enfin, le Groupe a créé avec Carrefour une JV de portage foncier détenue à 80% par Carrefour et 20% par Nexity pour 39 millions d'euros (le chiffre d’affaires attendu à terminaison grâce à ce partenariat sera supérieur à 2 milliards d’euros).

-

1.11Environnement législatif et réglementaire

1.11.1Réglementation favorisant l’achat immobilier

L’activité de développement et de promotion de logements neufs du Groupe bénéficie depuis plus de vingt ans de plusieurs dispositifs fiscaux tels que :

- •Les dispositifs Pinel (investissement locatif), Censi-Bouvard (investissement dans les résidences services) et Loueur en meublé non professionnel (LMNP) permettant au client de déduire ses charges locatives ou de de bénéficier d’une réduction d’impôt calculée sur le montant de l’investissement ;

- •Le prêt à taux zéro (PTZ), visant à soutenir l’effort de construction de logements neufs et à renforcer l’accession sociale en facilitant l’accès à la propriété des ménages modestes ;

- •TVA à taux réduit en zone ANRU et Quartiers prioritaires de la Politique de la Ville (QPV); et

- •Le dispositif Malraux pour les investissements locatifs dans la rénovation d'immeubles à caractère historique.

-

1.12Contrats importants

Nexity considère comme importants les contrats signés représentant un poids conséquent de l’activité du Groupe concentré sur une seule contrepartie, ou qui pourraient avoir un enjeu réputationnel compte tenu de leur visibilité en cas de mauvaise réalisation ou retard de livraison.

Accords de partenariats avec des clients institutionnels, publics comme privés

CDC Habitat

Depuis la signature en octobre 2018 d'un premier partenariat avec CDC Habitat, le groupe CDC a signé 9.957 réservations nettes de logements intermédiaires, sociaux et libres (logements « abordables contractualisés » (LLAC) 10% à 15% en dessous des loyers de marché) dans des programmes développés par Nexity.

in'li

Nexity a conclu en octobre 2018 un accord-cadre sur cinq ans avec In’li (groupe Action Logement) portant sur la réalisation annuelle de 1.000 logements locatifs intermédiaires en Région Île-de-France. Depuis 2018, In’li a signé 2.130 réservations nettes de logements intermédiaires, sociaux et libres dans des programmes développés par Nexity.

-

2 Facteurs de risques

Nexity exerce ses activités dans un environnement en évolution constante et, comme toutes les entreprises de son secteur, est nécessairement exposé à des risques dont la réalisation pourrait avoir des impacts significatifs. Pour garantir la pérennité de son développement et assurer l'atteinte de ses objectifs, le Groupe veille donc à identifier et gérer les risques auxquels il est exposé dans les régions où il opère et dans ses différents domaines d'activités : aménagement, développement et réalisation d'opérations immobilières et services immobiliers.

La démarche de gestion des risques de Nexity s'applique à l'ensemble du Groupe, société-mère et filiales, et elle est sous la responsabilité de la Direction générale. Elle comprend un ensemble de moyens, comportements, procédures et actions permettant de maîtriser les principaux risques de l'entreprise.

-

2.1Dispositif de gestion des risques et de contrôle interne

2.1.1Objectifs et principes généraux

Le contrôle interne de Nexity s’appuie sur le référentiel COSO II (Committee of Sponsoring Organizations of the Treadway Commission) et sur le cadre de référence de l’Autorité des Marchés Financiers. Il s’articule autour de cinq dimensions : environnement de contrôle, évaluation des risques, activités de contrôle, information et communication, évaluation et pilotage. Cette démarche permet ainsi d’avoir une approche cohérente et homogène au sein du Groupe et faciliter le respect de la loi de sécurité financière.

Principes généraux de la gestion des risques

La gestion des risques est un dispositif permanent, permettant à la Direction générale et au management de Nexity d'identifier, d'évaluer et de maintenir à un niveau acceptable les risques pouvant entraîner des conséquences défavorables significatives sur l'atteinte des objectifs, les personnes, les actifs, l'environnement et la réputation de l'entreprise. Elle fait partie intégrante de l'ensemble des processus du Groupe (métiers et fonctions support) et constitue une aide dans la prise de décision.

- •Sécuriser la prise de décision et les processus stratégiques, opérationnels et supports du Groupe afin de favoriser l’atteinte des objectifs ;

- •Créer et préserver la valeur, les actifs et la réputation du Groupe par l’identification et l’analyse des principales menaces et opportunités ; et

- •Mobiliser les collaborateurs du Groupe autour d’une vision commune des principaux risques et les sensibiliser aux enjeux et risques relatifs à leurs activités.

La gestion des risques s’articule autour de démarches menées en parallèle qui ont vocation à s’alimenter mutuellement :

- •La cartographie des risques majeurs, qui recense les principales préoccupations des dirigeants du Groupe pouvant affecter l’atteinte des objectifs du Groupe. Les résultats de cette approche sont présentés au paragraphe 2.2 « Les facteurs de risques spécifiques et leur gestion » du présent chapitre ;

- •La cartographie des risques opérationnels, alimentée par le dispositif de contrôle interne, qui s’appuie sur une analyse des risques par processus opérationnels, animée par la Direction des risques et le réseau des référents risques et conformité. Plus d’informations sur cette approche sont apportées au paragraphe 2.1.2.1 « Organisation de la gestion des risques » du présent chapitre.

- •La cartographie des risques de corruption et trafic d’influence, pilotée par la Direction conformité est mise à jour annuellement selon une méthodologie combinant des entretiens réalisés avec des dirigeants et une campagne d’évaluation par questionnaires. De plus amples informations sont apportées au paragraphe 2.1.6.2 « Prévention de la corruption et du trafic d’influence » du présent chapitre.

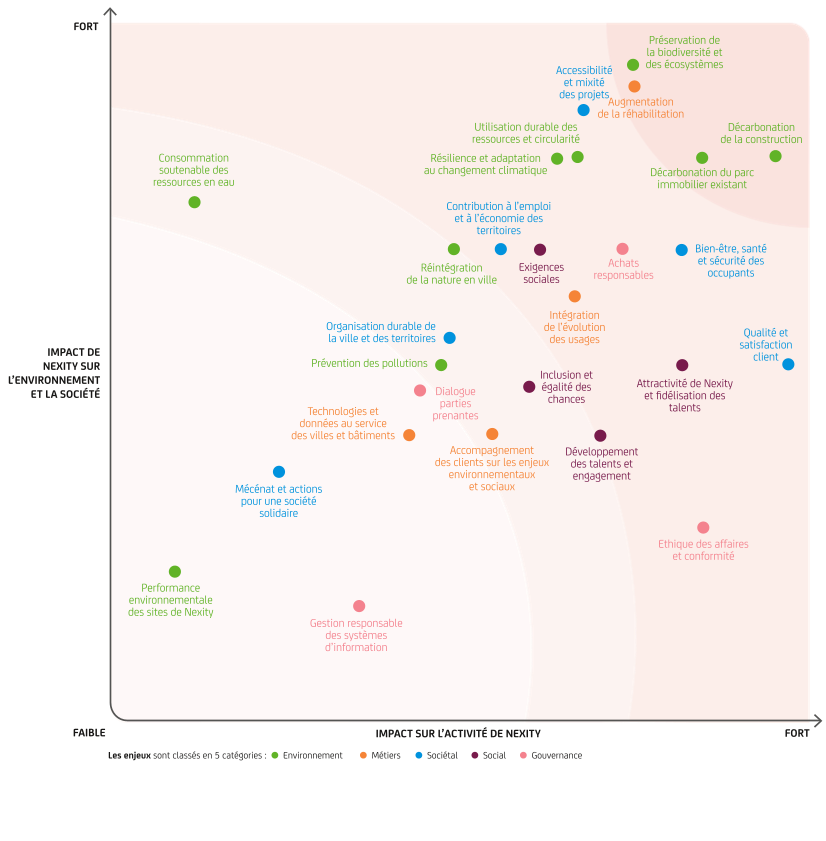

- •La cartographie des risques RSE, pilotée par la Direction RSE est présentée dans le chapitre 3, paragraphe 3.1.2 « Risques et principales opportunités RSE du Groupe, devoir de vigilance »

- •La cartographie des risques liés au devoir de vigilance est présentée dans le chapitre 3, paragraphe 3.1.2 « Risques et principales opportunités RSE du Groupe, devoir de vigilance »

Principes généraux du contrôle interne

Le Groupe conçoit le contrôle interne comme un dispositif défini par la Direction générale et mis en œuvre par l'ensemble des collaborateurs. Il est complémentaire à la gestion des risques puisqu'il s'appuie sur l'identification et l'analyse des risques tout en participant activement à leur traitement, notamment par la mise en place de contrôles. Le contrôle interne contribue à la maîtrise de l'ensemble des activités, à l'efficacité de ses opérations et à l'utilisation efficiente de ses ressources. Il permet ainsi au Groupe de prendre en compte de manière appropriée les risques significatifs, qu'ils soient stratégiques, opérationnels, financiers, sociaux ou de conformité.

- •La conformité aux lois et règlements en vigueur ;

- •L’application des instructions et des orientations fixées par la Direction générale ;

- •Le bon fonctionnement des processus internes du Groupe ; et

- •La fiabilité des informations financières et comptables.

Le dispositif de gestion des risques et contrôle interne joue donc un rôle essentiel dans la conduite et le pilotage des activités du Groupe, puisqu’il permet de :

- •Connaître et anticiper : s’assurer d’une veille régulière des risques significatifs du Groupe, connaître et suivre les environnements dans lesquels le Groupe opère et anticiper une évolution de la nature ou de l’intensité de ces risques ;

- •Organiser : s’assurer que les principaux risques identifiés sont effectivement pris en compte par le Groupe au niveau le plus approprié ;

- •Traiter : s’assurer que les moyens en place sont efficaces pour maîtriser au mieux les risques identifiés, et cela, en cohérence avec les valeurs et la stratégie du Groupe ; et

- •Sensibiliser et informer : la mise en place d’un dispositif coordonné de gestion des risques s’appuie sur la sensibilisation des collaborateurs à la gestion des risques. Elle comprend une communication sur les risques auprès de différentes parties prenantes.

Niveau d’appétence aux risques et culture risque

L'environnement de contrôle, essentiel au dispositif de contrôle interne, à la bonne gestion des risques et à l'application des procédures, s'appuie également sur un ensemble de comportements et actions, ainsi que sur l'organisation et sur les collaborateurs. Le bon fonctionnement de l'organisation de Nexity repose entre autres sur le respect de principes d'actions et de comportements clairs qui encadrent ses activités et guident son développement :

- •La stricte application des règles communes du Groupe, notamment en matière d'engagement d'opérations ;

- •La connaissance et le respect du Code de bonne conduite du Groupe, dont les principes sont repris dans les Codes de bonne conduite des sociétés détenues majoritairement par le Groupe (Voir paragraphe 2.1.6. « Éthique des affaires et conformité » du présent chapitre) ;

- •La transparence et la loyauté des collaborateurs vis-à-vis de leur hiérarchie au niveau opérationnel et à l'échelle des services fonctionnels, pôles et holding ; et

- •La responsabilité des dirigeants des entités opérationnelles dans la communication, par des moyens adaptés, des principes mentionnés ci-dessus à leurs collaborateurs.

Afin d’anticiper et gérer efficacement ses risques, Nexity s’inscrit dans une politique d’appétence aux risques modérée, qui le conduit à limiter et à encadrer les acquisitions de fonciers à risque, à gérer ses activités de promotion immobilière dans un cadre prudentiel, à pratiquer une forte diversification de ses engagements et à éviter les activités spéculatives ou à coûts fixes élevés.

Le Groupe entend également conduire son activité en conformité avec les dispositions légales applicables à l’exercice de ses différents métiers et aux règles relatives à l’éthique des affaires. À ce titre, il a mis en place des formations adaptées pour ses collaborateurs (Voir paragraphe 2.1.6. « Éthique des affaires et conformité » du présent chapitre).

Le Groupe considère globalement que ses dirigeants et collaborateurs font preuve d’une culture partagée de la maîtrise des risques et œuvre continuellement à son renforcement. L’analyse des risques est intégrée dans les différents processus de l’entreprise : processus de gouvernance, processus opérationnels et processus supports. Des mesures visant à l’amélioration continue de la gestion des risques sont régulièrement mises en œuvre, notamment au travers de la sensibilisation des collaborateurs et de leur implication dans le déploiement des dispositifs de contrôle.

-

2.2Les facteurs de risques spécifiques et leur gestion

Dans le contexte inédit de l'année 2023, Nexity montre sa capacité à se transformer pour résister et faire face à la crise de l’immobilier et au durcissement de la réglementation. Le Groupe poursuit les plans d’action déjà engagés avec un suivi rapproché par la gouvernance. La stratégie du Groupe s’affine avec des décisions fortes et structurantes pour l'année à venir. Les points saillants de l’actualisation de la cartographie des risques majeurs au 31 décembre 2023 sont principalement sur les risques stratégiques et les risques liés aux métiers et relation avec les tiers.

2.2.1Synthèse des risques majeurs

ll s'agit de la retranscription de la cartographie des risques majeurs du Groupe ventilés en 7 catégories de risques.

Les risques majeurs identifiés par une pastille verte sont déclinés dans le chapitre 3 « Déclaration de performance extra-financière » du présent Document d'enregistrement universel.

Cartographie des risques majeurs Nexity

Catégories

Risque

RSE

Facteur de risque

Criticité résiduelle

Niveau de maîtrise

STRATÉGIE

(voir paragraphe 2.2.2.1)Disruption du modèle économique

Modérée

Satisfaisant

Volatilité de l’activité

Très élevée

Satisfaisant

Évolution défavorable de la fiscalité et de la réglementation applicable à l’immobilier

Elevée

Perfectible

Défaillance dans le pilotage des grands partenariats

Elevée

Satisfaisant

Non-atteinte des objectifs stratégiques climat et biodiversité

du Groupe

Modérée

Satisfaisant

Défaillance dans la gestion de crise réputationnelle

Faible

Très Satisfaisant

Difficultés dans le pilotage et le contrôle des filiales

Elevée

Satisfaisant

Non-alignement des systèmes d'information aux enjeux

de développement du Groupe

Elevée

Perfectible

SYSTEME D'INFORMATION

(voir paragraphe 2.2.2.2)Indisponibilité prolongée du SI due à une cyberattaque

et l'exploitation d'une faille de sécurité

Elevée

Perfectible

Obsolescence du SI

Elevée

Satisfaisant

Inadéquation de la gestion des habilitations et accès

Très élevée

Perfectible

RESSOURCES HUMAINES

(voir paragraphe 2.2.2.3)Inadéquation des compétences à l’évolution des métiers

du Groupe

Modérée

Très Satisfaisant

Augmentation significative du turnover

Modérée